CHÍNH SÁCH BẢO MẬT DỮ LIỆU CÁ NHÂN

Chính sách bảo mật Dữ liệu cá nhân (“

Chính sách”) này được thực hiện bởi Công ty TNHH Hệ thống thông tin FPT (“

FIS”, “

Công ty”), mô tả các hoạt động liên quan đến việc xử lý dữ liệu cá nhân của Khách hàng để Khách hàng hiểu rõ hơn về mục đích, phạm vi thông tin mà FIS xử lý, các biện pháp FIS áp dụng để bảo vệ thông tin và quyền của Quý Khách hàng đối với các hoạt động này.

This Personal Data Privacy Policy (“Policy”) is implemented by FPT Information System Corporation (“FIS”, “Company”), describing the activities related to the processing of the Customer's Personal Data, in order that the Customer can have better understanding of the purposes, scopes of information processed by FIS, and measures applied by FIS to protect Customer’s information and privacy rights.

Chính sách này là một phần không thể tách rời của các hợp đồng, thỏa thuận, điều khoản và điều kiện ràng buộc mối quan hệ giữa FIS và Khách hàng.

This Policy is an integral part of the contracts, agreements, terms, and conditions binding the relationship between FIS and the Customer.

Điều 1. Đối tượng và phạm vi áp dụng

Article 1. Subjects and scope of application

Chính sách này điều chỉnh cách thức mà FIS thu thập và xử lý, lưu trữ Dữ liệu cá nhân của Khách hàng sử dụng hoặc tương tác với sản phẩm, dịch vụ của FIS và/hoặc người có liên quan của Khách hàng theo các mối quan hệ do pháp luật yêu cầu phải thu thập; và/hoặc đồng sở hữu, sử dụng sản phẩm, dịch vụ của FIS.

This Policy governs the way in which FIS collects, processes, and stores the Personal Data of the Customer using or interacting with FIS’s products, websites, or services and/or related persons of the Customer according to the relationships required by law to collect; and/or co-own and use FIS's products/services.

FIS khuyến khích Khách hàng đọc kỹ Chính sách này và thường xuyên kiểm tra trang tin điện tử để cập nhật bất kỳ thay đổi nào mà FIS có thể thực hiện theo các điều khoản của Chính sách.

FIS encourages the Customer to read this Policy carefully and regularly check the website for any changes that FIS may make to the terms of the Policy.

Điều 2. Giải thích từ ngữ

Article 2. Interpretation of terms

2.1.

“Khách hàng” là cá nhân tiếp cận, tìm hiểu, đăng ký, sử dụng hoặc có liên quan trong quy trình hoạt động, cung cấp dịch vụ phần mềm của FIS.

“Customer” means an individual who approaches, learns, registers, uses or is involved in the operation and provision of FIS’s products and services.

2.2.

“FIS” bao gồm Công ty TNHH Hệ thống thông tin FPT và chi nhánh, văn phòng đại diện, công ty thành viên thuộc Công ty TNHH Hệ thống thông tin FPT.

“FIS” includes FPT Information System Corporation and FPT Information System Corporation's Affiliates.

2.3.

“Tập đoàn FPT” bao gồm Công ty Cổ phần FPT và các công ty thành viên thuộc Tập đoàn FPT theo chuẩn quản trị.

“FPT Corporation” includes FPT Corporation and FPT Corporation’s Affiliates in accordance with governance standards.

2.4.

“Dữ liệu cá nhân” hay “DLCN” là thông tin dưới dạng ký hiệu, chữ viết, chữ số, hình ảnh, âm thanh hoặc dạng tương tự trên môi trường điện tử gắn liền với một con người cụ thể hoặc giúp xác định một con người cụ thể. Dữ liệu cá nhân bao gồm Dữ liệu cá nhân cơ bản và Dữ liệu cá nhân nhạy cảm.

“Personal Data” means information in the form of symbols, letters, numbers, images, sounds or the like on an electronic medium that is associated with a particular person or helps identify a particular person.

2.5.

“Bảo vệ Dữ liệu cá nhân” là hoạt động phòng ngừa, phát hiện, ngăn chặn, xử lý hành vi vi phạm liên quan đến Dữ liệu cá nhân theo quy định của pháp luật.

“Personal Data protection” is the activity of preventing, detecting, stopping, and handling violations related to the Personal Data in accordance with the law.

2.6.

“Xử lý Dữ liệu cá nhân” là một hoặc nhiều hoạt động tác động tới Dữ liệu cá nhân, như: thu thập, ghi, phân tích, xác nhận, lưu trữ, chỉnh sửa, công khai, kết hợp, truy cập, truy xuất, thu hồi, mã hóa, giải mã, sao chép, chia sẻ, truyền đưa, cung cấp, chuyển giao, xóa, hủy Dữ liệu cá nhân hoặc các hành động khác có liên quan.

“Personal Data processing” is one or more activities affecting the Personal Data, such as: collection, recording, analysis, confirmation, storage, correction, disclosure, association, access, tracking, recover, encrypt, decrypt, copy, share, transmit, provide, transfer, delete, destroy the Personal Data or other related actions.

2.7.

“Bên Kiểm soát Dữ liệu cá nhân” là tổ chức, cá nhân quyết định mục đích và phương tiện xử lý Dữ liệu cá nhân.

“Personal Data Controller” refers to an organization or individual that decides purposes and means of processing the Personal Data.

2.8.

“Bên thứ ba” là tổ chức, cá nhân khác ngoài FIS, Bên Kiểm soát Dữ liệu cá nhân và Khách hàng đã được giải thích theo Chính sách này.

“Third party” is an organization or individual other than FIS, the Personal Data Controller and the Customer who has been explained in accordance with this Policy.

Để làm rõ hơn, các từ ngữ nào chưa được giải thích tại Điều này sẽ được hiểu và áp dụng theo pháp luật Việt Nam.

For further clarification, any terms not explained in this Article shall be construed and applied in accordance with the laws of Vietnam.

Điều 3. Mục đích xử lý Dữ liệu cá nhân của Khách hàng

Article 3. Purposes of processing the Customer’s Personal Data

3.1. Khách hàng đồng ý cho phép FIS và/hoặc các tổ chức xử lý Dữ liệu cá nhân khác của FIS (theo quy định tại Điều 8 Chính sách này) xử lý và chia sẻ kết quả xử lý DLCN cho một hoặc nhiều mục đích sau đây:

The Customer approves that FIS and/or other organizations of FIS (as provided in Article 8 of this Policy) may process the Customer’s Personal Data and share processing result for one or more of the following purposes:

(a) Phục vụ việc ký kết hợp đồng, tài liệu liên quan đến Dịch vụ và việc cung cấp Dịch vụ giữa FIS và Khách hàng;

Sign contracts and documents related to the Services and the provision of Services between FIS and the Customer;

(b) Thực hiện thủ tục chứng thực hợp đồng điện tử theo quy định và yêu cầu của Bộ Công thương;

Perform e-contract authentication as provided and requested by the Ministry of Industry and Trade;

(c) Đáp ứng các yêu cầu dịch vụ và nhu cầu hỗ trợ của Khách hàng;

Respond to Customer’s service requests and support needs

(d) Xác minh danh tính và đảm bảo tính bảo mật thông tin cá nhân của Khách hàng, hỗ trợ Khách hàng cập nhật thông tin khi mua, sử dụng sản phẩm, dịch vụ do FIS cung cấp;

Verify the identity and ensure the confidentiality of Customer’s personal information, support the Customer to update his/her information when purchasing, using the products, services provided by FIS;

(e) Cung cấp sản phẩm hoặc dịch vụ của Công ty được yêu cầu; của đối tác/ nhà cung cấp mà FIS làm đại lý/ hợp tác để cung cấp sản phẩm, dịch vụ tới Khách hàng;

Provide the Customer with requested Company’s products or services; products and services of partners/suppliers that FIS acts as an agent/cooperator to provide;

(f) Điều chỉnh, cập nhật, bảo mật và cải tiến các sản phẩm, dịch vụ, ứng dụng, thiết bị mà FIS hoặc Tập đoàn FPT đang cung cấp cho Khách hàng;

Adjust, update, secure and improve products, services, applications and devices provided by FIS or FPT Corporation to the Customer;

(g) Thông báo cho Khách hàng về những thay đổi đối với các chính sách, khuyến mại của các sản phẩm, dịch vụ mà FIS hoặc Tập đoàn FPT đang cung cấp;

Notify the Customer of changes to policies and promotions of products and services provided by FIS or FPT Corporation;

(h) Đo lường, phân tích dữ liệu nội bộ và các xử lý khác để phát triển, cải thiện, nâng cao chất lượng dịch vụ/sản phẩm của FIS hoặc Tập đoàn FPT hoặc thực hiện các hoạt động truyền thông, tiếp thị;

Measurement, analysis of internal data and other processing to develop, improve, improve the quality of services/products of FIS or FPT Corporation or perform other activities of marketing, communications;

(i) Ngặn chặn và phòng chống gian lận, đánh cắp danh tính và các hoạt động bất hợp pháp khác;

Prevention of fraud, identity theft and other illegal activities;

(j) Để có cơ sở thiết lập, thực thi các quyền hợp pháp hoặc bảo vệ các khiếu nại pháp lý của FIS, Khách hàng hoặc bất kỳ cá nhân nào. Các mục đích này có thể bao gồm việc trao đổi dữ liệu với các công ty và tổ chức khác để ngăn chặn và phát hiện gian lận, giảm rủi ro về tín dụng;

To have a basis for establishing, exercising the legal rights or defending the legal claims of FIS, the Customer or any individual. These purposes may include exchanging data with other companies and organizations for fraud prevention and detection, credit risk reduction;

(k) Tuân thủ pháp luật hiện hành, các tiêu chuẩn ngành có liên quan và các chính sách hiện hành khác của Công ty;

Comply with applicable laws, relevant industry standards and other applicable Company’s policies;

(l) Bất kỳ mục đích nào khác dành riêng cho hoạt động cung cấp Dịch vụ của FIS; và

Any other purpose exclusively for the operation of the Company; and

3.2. FIS sẽ trực tiếp hoặc thông qua Bên Kiểm soát Dữ liệu cá nhân yêu cầu sự cho phép của Khách hàng trước khi sử dụng Dữ liệu cá nhân của Khách hàng theo bất kỳ mục đích nào khác ngoài các mục đích đã được nêu tại Điều 3.1 trên vào thời điểm thu thập Dữ liệu cá nhân của Khách hàng hoặc trước khi bắt đầu xử lý liên quan hoặc theo yêu cầu khác hoặc được pháp luật hiện hành cho phép.

FIS will, directly or through the Personal Data Controller, request Customer's permission before using the Customer's Personal Data for any purpose other than the purposes stated in Article 3.1 above, at the time of collecting the Customer's Personal Data or before commencing related processing or as otherwise required or permitted by applicable law.

Điều 4. Bảo mật Dữ liệu cá nhân Khách hàng

Article 4. Confidentiality of the Customer’s Personal Data

4.1. Dữ liệu cá nhân của Khách hàng được cam kết bảo mật tối đa theo quy định của FIS và quy định của pháp luật. Việc xử lý Dữ liệu cá nhân của mỗi Khách hàng chỉ được thực hiện khi có sự đồng ý của Khách hàng, trừ trường hợp pháp luật có quy định khác.

Customer's Personal Data is committed to maximum confidentiality in accordance with FIS's regulations and the law. The processing of Personal Data of each Customer is carried out only with the consent of the Customer, unless otherwise provided for by law

4.2. FIS không sử dụng, chuyển giao, cung cấp hay chia sẻ cho bên thứ ba nào về Dữ liệu cá nhân của Khách hàng khi không có sự đồng ý của Khách hàng, trừ trường hợp pháp luật có quy định khác.

FIS shall not use, transfer, provide or share to any third-party Customer's Personal Data without the Customer's consent, unless otherwise provided by law.

4.3. FIS sẽ tuân thủ các nguyên tắc bảo mật Dữ liệu cá nhân khác theo quy định pháp luật hiện hành.

FIS shall comply with other Personal Data privacy principles in accordance with applicable laws.

Điều 5. Các loại Dữ liệu cá nhân mà FIS thu thập, xử lý

Article 5. Types of Personal Data collected and processed by FIS

Để FIS có thể cung cấp Dịch vụ cho Khách hàng và/hoặc xử lý các yêu cầu của Khách hàng và/hoặc thực hiện Mục đích quy định tại Điều 3 Chính sách này, FIS được quyền thu thập hoặc đề nghị được phải thu thập các loại Dữ liệu cá nhân, sau:

In order for FIS to be able to provide products and services to the Customer and/or process Customer's requests, FIS is entitled to collect and/or request to collect the following types of the Personal Data:

5.1. Dữ liệu cá nhân cơ bản của Khách hàng và các cá nhân có liên quan của Khách hàng:

5.1. Basic Personal Data of the Customer and his/her related individuals:

(a) Họ, chữ đệm và tên khai sinh, tên gọi khác (nếu có)/

Full name, middle name and birth name, other name (if any);

(b) Ngày, tháng, năm sinh/

Date, month and year of birth;

(c) Nơi sinh, nơi đăng ký khai sinh, nơi thường trú, nơi tạm trú, nơi ở hiện tại, quê quán, địa chỉ liên hệ/

Place of birth, place of birth registration, place of permanent residence, place of temporary residence, current place of residence, hometown, contact address;

(d) Giới tính/

Gender;

(e) Địa chỉ liên hệ/

Contact address;

(f) Quốc tịch/

Nationality;

(g) Hình ảnh của cá nhân/

Image of the individual;

(h) Số điện thoại, số chứng minh nhân dân, số định danh cá nhân, số hộ chiếu, số giấy phép lái xe, số biển số xe, số mã số thuế cá nhân, số bảo hiểm xã hội, số thẻ bảo hiểm y tế/

Phone number, identity card number, personal identification number, passport number, driver's license number, license plate number, personal tax identification number, social insurance number, insurance card number medical insurance;

(i) Các thông tin khác gắn liền với Khách hàng hoặc giúp xác định Khách hàng và không thuộc Dữ liệu cá nhân nhạy cảm/

Other information that is tied to a particular person or helps to identify a specific person and is not part of Sensitive Personal Data;

(j) Các dữ liệu khác theo quy định pháp luật hiện hành/

Other data as required by applicable law.

5.2. Dữ liệu cá nhân bổ sung gắn liền với quyền riêng tư của Khách hàng gồm:

5.2. Additional Personal Data relevant to Customer’s privacy includes:

(a) Dữ liệu về vị trí của cá nhân được xác định qua dịch vụ định vị/

Personal location data identified through location services;

(b) Dữ liệu cá nhân khác được pháp luật quy định là đặc thù và cần có biện pháp bảo mật cần thiết/

Other Personal Data regulated by law as special and require necessary security measures.

FIS tuyệt đối không thu nhập các dữ liệu cá nhân liên quan đến tôn giáo, quan điểm chính trị của Khách hàng.

FIS absolutely does not collect the Personal Data related to Customer’s religion or political opinions.

5.3. Dữ liệu liên quan đến các trang tin điện tử hoặc ứng dụng: dữ liệu kỹ thuật (như đã nêu ở trên, bao gồm loại thiết bị, hệ điều hành, loại trình duyệt, cài đặt trình duyệt, địa chỉ IP, cài đặt ngôn ngữ, ngày và giờ kết nối với trang tin điện tử, thống kê sử dụng ứng dụng, cài đặt ứng dụng, ngày và giờ kết nối với ứng dụng, dữ liệu vị trí và thông tin liên lạc kỹ thuật khác); chi tiết đăng nhập bảo mật; dữ liệu sử dụng, ...

Data related to websites or applications: technical data (as stated above, including device type, operating system, browser type, browser settings, IP address), language settings, website connection date and time, app usage statistics, app settings, app connection date and time, location data, and other technical contact information); secure login details; usage data, etc.

Điều 6. Cách thức thu thập Dữ liệu cá nhân

Article 6. Personal Data collection methods

FIS thực hiện thu thập Dữ liệu cá nhân từ Khách hàng theo các phương thức sau:

FIS collects the Personal Data from the Customer in the following ways:

6.1. Trực tiếp từ Khách hàng bằng các cách thức khác nhau:

6.1. Directly from the Customer by various means:

(a) Khi Khách hàng ký hợp đồng, mua hoặc sử dụng Dịch vụ của FIS hoặc của bên thứ ba thông qua FIS hoặc tại các điểm giao dịch, cơ sở kinh doanh của FIS;

When the Customer enters into contract, purchases or uses any third-party services through FIS or FIS's locations and business establishments.

(b) Khi Khách hàng gửi yêu cầu đăng ký hoặc bất kỳ biểu mẫu nào khác liên quan tới Dịch vụ của FIS;

When the Customer submits a registration request or any other form related to the products and services of FIS;

(c) Khi Khách hàng tương tác với nhân viên dịch vụ khách hàng của Công ty, ví dụ như thông qua các cuộc gọi điện thoại, thư từ, gặp mặt trực tiếp, gửi thư điện tử hoặc tương tác trên mạng xã hội;

When the Customer interacts with the Company's customer service staff, for example through phone calls, letters, face-to-face meetings, emailing or social media interactions;

(d) Khi Khách hàng sử dụng một số dịch vụ của FIS, ví dụ như các trang web và ứng dụng bao gồm việc thiết lập các tài khoản trực tuyến với FIS;

When the Customer uses certain services of FIS, such as websites and applications including setting up online accounts with FIS;

(e) Khi Khách hàng được liên hệ và phản hồi lại các đại diện tiếp thị và các nhân viên dịch vụ khách hàng của FIS;

When the Customer is contacted and responded to by marketing representatives and customer service personnel of FIS;

(f) Khi Khách hàng gửi thông tin cá nhân của mình cho FIS vì bất kỳ lý do nào khác, bao gồm cả khi Khách hàng đăng ký sử dụng thử miễn phí bất kỳ sản phẩm và dịch vụ nào hoặc khi Khách hàng thể hiện quan tâm đến bất kỳ sản phẩm và dịch vụ nào của FIS.

When the Customer submits his/her personal information to the Company for any other reason, including when the Customer signs up for a free trial of any products and services or when the Customer is currently interested in any of the Company's products and services.

6.2. Từ các bên thứ ba khác:

6.2. From other third parties:

(a) Nếu Khách hàng tương tác với nội dung hoặc quảng cáo của bên thứ ba trên trang tin điện tử hoặc trong ứng dụng, Công ty có thể nhận được thông tin cá nhân của Khách hàng từ bên thứ ba có liên quan, theo chính sách bảo mật hiện hành hợp pháp của bên thứ ba đó;

If the Customer interacts with third-party content or advertising on the website or in the application, the Company may receive the Customer’s personal information from the relevant third party, according to that third party's legally applicable privacy policy;

(b) Nếu Khách hàng chọn thanh toán điện tử trực tiếp tới FIS hoặc thông qua trang tin điện tử hoặc ứng dụng, FIS có thể nhận được Dữ liệu cá nhân của Khách hàng từ các bên thứ ba, chẳng hạn như nhà cung cấp dịch vụ thanh toán, cho mục đích thanh toán đó;

If the Customer chooses to pay electronically directly to FIS or through a website or application, FIS may receive the Customer's Personal Data from third parties, such as suppliers of payment service, for that purpose;

(c) Để tuân thủ các nghĩa vụ của mình theo luật hiện hành, FIS có thể tiếp nhận Dữ liệu cá nhân về Khách hàng từ các cơ quan pháp luật và cơ quan công quyền theo quy định pháp luật;

In order to comply with its obligations under applicable law, FIS may receive the Personal Data about the Customer from legal authorities and public authorities in accordance with the law;

(d) FIS có thể tiếp nhận được Dữ liệu cá nhân về Khách hàng từ các nguồn công khai (như danh bạ điện thoại, thông tin quảng cáo/tờ rơi, các thông tin được công khai trên các trang tin điện tử, v.v.);

FIS may receive the Personal Data about the Customer from public sources (such as telephone directories, advertising information/brochures, information publicly available on websites, etc.);

(e) Bất cứ khi nào thu thập Dữ liệu cá nhân như vậy, FIS sẽ đảm bảo việc nhận dữ liệu từ các bên thứ ba có liên quan theo những cách hợp pháp, đồng thời yêu cầu các bên thứ ba đó chịu trách nhiệm tuân thủ quy định của pháp luật về bảo vệ Dữ liệu cá nhân.

Whenever such Personal Data is collected, FIS will ensure that it receives the data from relevant third parties in lawful ways and holds those third parties responsible for compliance with the law legislation on the protection of Personal Data.

Điều 7. Cách thức xử lý Dữ liệu

Article 7. Personal Data Processing Methods

FIS áp dụng một hoặc nhiều hoạt động tác động tới dữ liệu cá nhân như: thu thập, ghi, phân tích, xác nhận, lưu trữ, chỉnh sửa, công khai, kết hợp, truy cập, truy xuất, thu hồi, mã hóa, giải mã, sao chép, chia sẻ, truyền đưa, cung cấp, chuyển giao, xóa, hủy dữ liệu cá nhân hoặc các hành động khác có liên quan.

FIS shall apply one or several actions affecting Personal Data such as: collect, record, analyze, confirm, store, edit, publish, combine, access, retrieve, retrieve, encode, decode, copy, share, transmit, make available, transfer, delete, destroy or other related actions.

Điều 8. Tổ chức được xử lý Dữ liệu cá nhân

Article 8. Organizations Processing the Personal Data

8.1. FIS (Công ty TNHH Hệ thống thông tin FPT).

FIS (FPT Information System Corporation).

8.2. FIS sẽ thực hiện việc chia sẻ hoặc cùng xử lý Dữ liệu cá nhân với các tổ chức, cá nhân sau:

FIS will share or jointly process the Personal Data with the following organizations and individuals:

(a) Tập đoàn FPT và các Công ty thành viên thuộc Tập đoàn FPT.

FPT Corporation and its affiliate companies that FPT Corporation directly or indirectly owns;

(b) Các Công ty thành viên mà FIS trực tiếp hoặc gián tiếp sở hữu.

FPT Information System Corporation’s affiliate companies that FIS directly or indirectly owns;

(c) Các nhà thầu, đại lý, đối tác và các nhà cung cấp dịch vụ vận hành, của FIS.

Contractors, agents, partners, and operating service providers of FIS;

(d) Các chi nhánh, đơn vị kinh doanh và các cán bộ nhân viên làm việc tại các chi nhánh, đơn vị kinh doanh, đại lý của FIS.

Branches, business units and employees working at branches, business units, agents of FIS;

(e) Các doanh nghiệp kinh doanh viễn thông trong trường hợp Khách hàng vi phạm nghĩa vụ thanh toán cước dịch vụ.

Telecom businesses in case the Customer violates the obligation to pay service charges;

(f) Các cửa hàng thương mại và nhà bán lẻ liên quan tới việc thực hiện các chương trình khuyến mại của FIS.

Commercial stores and retailers related to the implementation of promotional programs of FIS;

(g) Các cố vấn chuyên nghiệp của FIS như kiểm toán, luật sư,… theo quy định của pháp luật.

Professional advisors of FIS such as auditors, lawyers, etc. in accordance with the law;

(h) Tòa án, các cơ quan nhà nước có thẩm quyền phù hợp với quy định của pháp luật và/hoặc khi được yêu cầu và pháp luật cho phép.

Courts, competent state agencies in accordance with the provisions of law and/or as required and permitted by law.

8.3. FIS cam kết việc chia sẻ hoặc cùng xử lý Dữ liệu cá nhân chỉ thực hiện trong trường hợp cần thiết để thực hiện các Mục Đích Xử Lý được nêu tại Chính sách này hoặc theo quy định của pháp luật. Các tổ chức, cá nhân nhận được Dữ liệu cá nhân của Khách hàng sẽ phải tuân thủ theo nội dung quy định tại Chính sách này và quy định của pháp luật về bảo vệ Dữ liệu cá nhân liên quan.

FIS commits that the sharing or co-processing of the Personal Data is performed only in cases where it is necessary to fulfill the Processing Purposes stated in this Policy or as required by law. Organizations and individuals that receive the Customer's Personal Data will have to comply with the content specified in this Policy and relevant laws on Personal Data protection.

Mặc dù FIS sẽ thực hiện mọi nỗ lực để đảm bảo rằng các thông tin Khách hàng được ẩn danh/mã hóa, nhưng không thể loại trừ hoàn toàn rủi ro các dữ liệu này có thể bị tiết lộ trong những trường hợp bất khả kháng.

Although FIS will make every effort to ensure that Customer’s information is anonymized/encrypted, the risk that such data may be disclosed in the event of force majeure cannot be completely excluded.

8.4. Trong trường hợp có sự tham gia của các tổ chức xử lý Dữ liệu cá nhân khác được nêu tại Điều này, FIS sẽ thông báo cho Khách hàng trước khi thực hiện.

In the event of the participation of other Personal Data processing organizations mentioned in this Article, FIS will notify the Customer before implementation.

Điều 9. Quyền và nghĩa vụ của Khách hàng cung cấp Dữ liệu cá nhân cho FIS

Article 9. Rights and obligations of the Customer related to Personal Data provided to FIS

9.1. The Customer’s rights

(a) Khách hàng có quyền được biết về hoạt động xử lý Dữ liệu cá nhân của mình, trừ trường hợp pháp luật có quy định khác.

The Customer has the right to know about his/her Personal Data processing activities, unless otherwise provided by law.

(b) Khách hàng được đồng ý hoặc không đồng ý cho phép xử lý Dữ liệu cá nhân của mình, trừ trường hợp luật có quy định khác.

The Customer may or may not consent to the processing of his/her Personal Data, unless otherwise provided by law.

(c) Khách hàng được quyền truy cập để xem, chỉnh sửa hoặc yêu cầu chỉnh sửa Dữ liệu cá nhân của mình bằng văn bản gửi đến FIS hoặc Bên Kiểm soát Dữ liệu cá nhân, trừ trường hợp luật có quy định khác.

The Customer is entitled to access to view, correct or request correction of his/her Personal Data in writing to FIS or the Personal Data Controller, unless otherwise provided for by law.

(d) Khách hàng có quyền rút lại sự đồng ý của mình bằng văn bản gửi đến FIS/Bên kiểm soát Dữ liệu cá nhân, trừ trường hợp pháp luật có quy định khác. Việc rút lại sự đồng ý không ảnh hưởng đến tính hợp pháp của việc xử lý dữ liệu đã được Khách hàng đồng ý với FIS trước khi rút lại sự đồng ý.

The Customer has the right to withdraw his/her consent in writing to FIS/the Personal Data Controller, unless otherwise provided for by law. Withdrawal of consent does not affect the legality of the data processing agreed by the Customer prior to the withdrawal of consent.

(e) Khách hàng được quyền xóa hoặc yêu cầu xóa Dữ liệu cá nhân của mình bằng văn bản gửi đến FIS, trừ trường hợp luật có quy định khác.

The Customer has the right to delete or request deletion of his/her Personal Data in writing to FIS, unless otherwise provided for by law.

(f) Khách hàng được quyền yêu cầu hạn chế xử lý Dữ liệu cá nhân của mình bằng văn bản gửi đến FIS, trừ trường hợp luật có quy định khác.

The Customer is entitled to request restriction of processing of his/her Personal Data in writing to FIS, unless otherwise provided for by law.

(g) Khách hàng được quyền yêu cầu FIS/Bên Kiểm soát Dữ liệu cá nhân cung cấp cho bản thân Dữ liệu cá nhân của mình bằng văn bản gửi đến FIS, trừ trường hợp luật có quy định khác.

The Customer is entitled to request FIS/the Personal Data Controller to provide himself/herself with his/her Personal Data in writing to FIS, unless otherwise provided for by law.

(h) Khách hàng được quyền phản đối FIS, Bên Kiểm soát Dữ liệu cá nhân quy định tại Chính sách này xử lý Dữ liệu cá nhân của mình bằng văn bản gửi đến FIS, Bên Kiểm soát Dữ liệu cá nhân nhằm ngăn chặn hoặc hạn chế việc tiết lộ Dữ liệu cá nhân hoặc sử dụng Dữ liệu cá nhân cho mục đích quảng cáo, tiếp thị, trừ trường hợp pháp luật có quy định khác.

The Customer has the right to object to FIS, the Personal Data Controller specified in this Policy from processing his/her Personal Data in writing to FIS, the Personal Data Controller in order to prevent or limit the disclosure of the Personal Data or use the Personal Data for advertising and marketing purposes, unless otherwise provided for by law.

(i) Sau khi nhận được các yêu cầu về: cung cấp dữ liệu; hạn chế xử lý dữ liệu; yêu cầu phản đối xử lý dữ liệu; hoặc xóa Dữ liệu cá nhân, FIS/Bên Kiểm soát Dữ liệu cá nhân sẽ thực hiện yêu cầu của Khách hàng trong 72 giờ sau khi nhận được yêu cầu của chủ thể Dữ liệu tùy từng trường hợp theo quy định của pháp luật.

After receiving requests for Personal Data provision; request restriction of the Personal Data processing; request to object to the Personal Data processing; or request to delete the Personal Data, FIS/the Personal Data Controller will respond within 72 hours after receiving the data subject's requests depending on each case in accordance with the law.

(j) Đối với yêu cầu chỉnh sửa dữ liệu, trường hợp không thể thực hiện FIS/Bên Kiểm soát Dữ liệu cá nhân sẽ thông báo tới Khách hàng sau 72 giờ kể từ khi nhận được yêu cầu.

For requests to edit the Personal Data, in case they cannot be done, FIS/the Personal Data Controller will notify the Customer after 72 hours of receiving the requests.

(k) Khách hàng có quyền khiếu nại, tố cáo hoặc khởi kiện theo quy định của pháp luật.

The Customer is entitled to complain, denounce or initiate lawsuits in accordance with the law.

(l) Khách hàng có quyền yêu cầu bồi thường đối với thiệt hại thực tế theo quy định của pháp luật nếu FIS có hành vi vi phạm quy định về bảo vệ Dữ liệu cá nhân của mình, trừ trường hợp các bên có thỏa thuận khác hoặc luật có quy định khác.

The Customer is entitled to claim compensation for actual damage in accordance with the law if FIS commits a violation of the regulations on the protection of his/her Personal Data, unless otherwise agreed by the parties or otherwise provided by law.

(m) Khách hàng có quyền tự bảo vệ theo quy định của Bộ luật Dân sự, luật khác có liên quan, hoặc yêu cầu cơ quan, tổ chức có thẩm quyền thực hiện các phương thức bảo vệ quyền dân sự theo quy định tại Điều 11 Bộ luật Dân sự.

The Customer is entitled to protect himself/herself according to the provisions of the Civil Code, other relevant laws, or request competent agencies or organizations to implement civil rights protection methods as prescribed in Article 11 of the Civil Code.

(n) Các quyền khác theo quy định của pháp luật hiện hành.

Other rights as prescribed by applicable laws.

9.2. Nghĩa vụ của Khách hàng

9.2. The Customer’s obligations

(a) Tuân thủ các quy định của pháp luật, quy định, hướng dẫn của FIS liên quan đến xử lý Dữ liệu cá nhân của Khách hàng.

Comply with laws, regulations and instructions of FIS regarding the processing of the Customer's Personal Data.

(b) Cung cấp đầy đủ, trung thực, chính xác Dữ liệu cá nhân, các thông tin khác theo yêu cầu của FIS khi đăng ký và sử dụng dịch vụ của FIS và khi có thay đổi về các thông tin này. FIS sẽ tiến hành bảo mật Dữ liệu cá nhân của Khách hàng căn cứ trên thông tin Khách hàng đã đăng ký, do đó nếu có bất kỳ thông tin sai lệch nào FIS sẽ không chịu trách nhiệm trong trường hợp thông tin đó làm ảnh hưởng hoặc hạn chế quyền lợi của Khách hàng. Trường hợp không thông báo, nếu có phát sinh rủi ro, tổn thất thì Khách hàng chịu trách nhiệm về những sai sót hay hành vi lợi dụng, lừa đảo khi sử dụng dịch vụ do lỗi của mình hoặc do không cung cấp đúng, đầy đủ, chính xác, kịp thời sự thay đổi thông tin; bao gồm cả thiệt hại về tài chính, chi phí phát sinh do thông tin cung cấp sai hoặc không thống nhất.

Provide fully, honestly and accurately the Personal Data and other information as required by FIS when registering and using FIS's services and in case there is a change in this information. FIS will proceed to secure the Customer's Personal Data based on registered Customer’s information, so if there is any false information, FIS will not be responsible in case such information affects or restrict the rights of the Customer. In case of failure to notify, if there is a risk or loss, the Customer will be responsible for errors or acts of abuse or fraud when using the service due to his/her fault or failure to provide correct and complete, sufficient, accurate and timely information changes; including financial losses, costs incurred due to incorrect or inconsistent information.

(c) Phối hợp với FIS, cơ quan nhà nước có thẩm quyền hoặc bên thứ ba trong trường hợp phát sinh các vấn đề ảnh hưởng đến tính bảo mật Dữ liệu cá nhân của Khách hàng.

Coordinate with FIS, competent state agencies or a third party in case of problems affecting the security of the Customer's Personal Data.

(d) Tự bảo vệ Dữ liệu cá nhân của mình; chủ động áp dụng các biện pháp nhằm bảo vệ Dữ liệu cá nhân của mình trong quá trình sử dụng dịch vụ của FIS; thông báo kịp thời cho FIS khi phát hiện thấy có sai sót, nhầm lẫn về Dữ liệu cá nhân của mình hoặc nghi ngờ Dữ liệu cá nhân của mình đang bị xâm phạm.

Protect the Customer’s own Personal Data; proactively apply measures to protect his/her Personal Data in the process of using FIS's Services; promptly notify FIS when detecting errors, mistakes in his/her Personal Data or suspecting that his/her Personal Data is being infringed.

(e) Tự chịu trách nhiệm đối với những thông tin, dữ liệu, chấp thuận mà mình tạo lập, cung cấp trên môi trường mạng; tự chịu trách nhiệm trong trường hợp Dữ liệu cá nhân bị rò rỉ, xâm phạm do lỗi của mình.

To be solely responsible for the information, data and consents that the Customer creates and provide in the network environment; self-responsible in case the Personal Data is leaked or infringed due to his/her fault.

(f) Thường xuyên cập nhật các Quy định, Chính sách của FIS trong từng thời kỳ được thông báo tới Khách hàng hoặc đăng tải trên các website và hoặc các kênh giao dịch khác của FIS từng thời kỳ. Thực hiện các hành động theo hướng dẫn của FIS để thể hiện rõ việc chấp thuận hoặc không chấp thuận đối với các mục đích xử lý Dữ liệu cá nhân mà FIS thông báo tới Khách hàng trong từng thời kỳ.

Regularly update FIS's Regulations and Policies from time to time, which are notified to the Customer or posted on FIS's websites and or other transaction channels from time to time. Take actions according to FIS's instructions to clearly indicate approval or disapproval for the purposes of processing the Personal Data that FIS informs the Customer from time to time.

(g) Tôn trọng, bảo vệ Dữ liệu cá nhân của người khác.

Respect and protect the Personal Data of the others.

(h) Các trách nhiệm khác theo quy định của pháp luật.

Other responsibilities as prescribed by applicable laws.

Điều 10. Lưu trữ Dữ liệu cá nhân

Article 10. Storage of the Personal Data

FIS cam kết sẽ chỉ lưu trữ Dữ liệu cá nhân của Khách hàng trong trường hợp liên quan đến các mục đích được nêu trong Chính sách này. Thời gian lưu trữ Dữ liệu cá nhân sẽ là 10 (mười) năm kể từ thời điểm thu thập. Thời hạn này có thể được điều chỉnh theo quyết định của FIS tại từng thời điểm nhằm bảo đảm thực hiện được các mục đích nêu trên và/hoặc tuân thủ quy định pháp luật.

FIS commits to only storing the Customer’s Personal Data in cases related to the purposes stated in this Policy. Data storage time will be 10 (ten) years from the receipt of the Personal Data and decided by FIS to ensure the implementation of the above purposes.

Điều 11. Hậu quả, thiệt hại không mong muốn có thể xảy ra

Article 11. Undesirable consequences and damages

Hiện tại, FIS chưa thấy hậu quả, thiệt hại không mong muốn nào có thể xảy ra, FIS sẽ thông báo nếu xảy ra trường hợp cụ thể. Trong quá trình xử lý Dữ liệu cá nhân, thì có thể xảy ra lộ, lọt dữ liệu cá nhân do:

Currently, FIS has not seen any undesirable consequences or damages that may occur, FIS will make notifications when specific cases occur. During the processing of Personal Data, the Personal Data may be exposed due to:

11.1. Từ phía Khách hàng: Khách hàng làm lộ, lọt dữ liệu cá nhân do: bất cẩn hoặc bị lừa đảo; truy cập các website/tải các ứng dụng có chứa phần mềm độc hại, ....

From the Customer's side: The Customer reveals or leaks the Personal Data due to carelessness or fraud; the Customer visits websites/download applications containing malware, etc.

11.2. Từ phía FIS: FIS cam kết sử dụng các công nghệ bảo mật thông tin nhằm bảo vệ Dữ liệu cá nhân của Khách hàng. Tuy nhiên, không một dữ liệu nào có thể được bảo mật 100%, có thể lỗi phần cứng, phần mềm trong quá trình xử lý dữ liệu làm mất dữ liệu của Khách hàng; hoặc lỗ hổng bảo mật nằm ngoài khả năng kiểm soát của FIS, hệ thống có liên quan bị hacker tấn công gây lộ, lọt dữ liệu; …

From the Company’s side: FIS commits to using information security technologies to protect the Customer’s Personal Data. However, no data can be 100% secure. Hardware and software errors may occur during data processing, causing loss of the Customer’s Personal Data; or there are security holes beyond the control of FIS, the relevant system is attacked by hackers, causing data leakage; etc.

Điều 12. Thông tin liên hệ xử lý Dữ liệu cá nhân

Article 12. Personal Data processing contact information

Trường hợp Khách hàng có bất kỳ câu hỏi nào liên quan đến Chính sách này hoặc các vấn đề liên quan đến quyền của chủ thể dữ liệu hoặc xử lý Dữ liệu cá nhân của Khách hàng, Khách hàng hàng có thể sử dụng các hình thức liên hệ nêu sau:

In case the Customer has any questions regarding this Policy or issues related to the data subject's rights or the processing of the Customer's Personal Data, the Customer may use the contacts listed below:

12.1. Gửi email về hòm thư điện tử tương ứng với từng loại dịch vụ, sản phẩm nêu sau: Customersupport@fpt.com

Send an email to the email box corresponding to each type of service or product listed below: Customersupport@fpt.com

12.2. Hotline: 1900636191.

Điều 13. Điều khoản chung

Article 13. General Terms

13.1. Chính sách này có hiệu lực từ ngày 01/07/2023. Khách hàng hiểu và đồng ý rằng, Chính sách này có thể được sửa đổi theo từng thời kỳ và được thông báo tới Khách hàng thông qua các Kênh giao dịch của FIS trước khi áp dụng. Những thay đổi và thời điểm có hiệu lực sẽ được cập nhật và công bố tại các Kênh giao dịch và các kênh khác của FIS. Việc Khách hàng tiếp tục sử dụng dịch vụ sau thời hạn thông báo về các nội dung sửa đổi, bổ sung trong từng thời kỳ đồng nghĩa với việc Khách hàng đã chấp nhận các nội dung sửa đổi, bổ sung đó.

This Policy is effective from July 1st, 2023. The Customer understands and agrees that this Policy may be amended from time to time and notified to the Customer through FIS's Transactional Channels before application. Changes and effective time will be updated and announced at FIS's transaction channels and other channels. The Customer's continued use of the Service after the notice period on the revised and supplemented contents from time to time means that the Customer has accepted such modified and supplemented contents.

13.2. Khách hàng đã biết rõ và đồng ý bản Chính sách này cũng là Thông báo xử lý Dữ liệu cá nhân quy định tại Điều 13 Nghị định 13/NĐ-CP/2023 và được sửa đổi, bổ sung trong từng thời kỳ trước khi FIS tiến hành Xử lý Dữ liệu cá nhân. Theo đó. FIS không cần thực hiện thêm bất kỳ biện pháp nào khác nằm mục đích thông báo việc Xử lý Dữ liệu cá nhân cho Khách hàng.

The Customer has fully understood and agreed that this Policy is also the Notice of Personal Data Processing specified in Article 13 of the Decree No. 13/2023/ND-CP and is amended and supplemented from time to time before FIS conduct the Personal Data processing. Accordingly, FIS does not need to take any other measures for the purpose of notifying the Processing of Personal Data to the Customer.

13.3. Khi nhận được yêu cầu thực hiện quyền của Khách hàng theo Điều 9.1 từ người yêu cầu, FIS sẽ thực hiện các bước cần thiết để xác nhận, nhận dạng của người yêu cầu trước khi triển khai các quyền mà người yêu cầu muốn áp dụng. Trong trường hợp cần thiết, nhằm xác minh danh tính và đảm bảo tính bảo mật của dữ liệu cá nhân của Khách hàng, FIS có thể thực hiện khớp dữ liệu cá nhân cung cấp bởi người yêu cầu khi gửi yêu cầu thực hiện quyền với dữ liệu mà FIS đã và đang lưu trữ.

Upon receiving a request to exercise the Customer's rights under Article 9.1 from the requester, FIS will take the necessary steps to confirm and identify the requester before implementing the rights that the requester wants to apply. In case of necessity, to verify the identity and ensure the confidentiality of the Customer's Personal Data, FIS may match the Personal Data provided by the requester when submitting a request to exercise rights with data that FIS has been storing.

Trường hợp FIS thực hiện việc xóa, hủy, hay hạn chế sử dụng dữ liệu theo yêu cầu của Khách hàng, các quyền lợi của Khách hàng theo hợp đồng, thỏa thuận dịch vụ ký với FIS mà đòi hỏi phải sử dụng Dữ liệu cá nhân nói trên, có thể bị gián đoạn, thay đổi, hoặc chấm dứt.

In case FIS deletes, destroys, or limits the use of data at the request of the Customer, the Customer's rights under the contract or service agreement signed with FIS requiring the use of the Personal Data may be interrupted, changed, or terminated.

13.4. Khách hàng cam kết thực hiện nghiêm túc các quy định tại Chính sách này. Các vấn đề chưa được quy định, các Bên thống nhất thực hiện theo quy định của pháp luật, hướng dẫn của cơ quan Nhà nước có thẩm quyền và/hoặc các sửa đổi, bổ sung Chính sách này được FIS thông báo cho Khách hàng trong từng thời kỳ.

The Customer commits to strictly comply with the provisions of this Policy. The issues have not been regulated, the Parties agree to comply with the provisions of the laws, the guidance of the competent State agencies and/or the amendments and supplements to this Policy notified by FIS to the Customer from time to time.

13.5. Khách hàng có thể thấy quảng cáo hoặc nội dung khác trên bất kỳ trang tin điện tử, ứng dụng hoặc thiết bị nào có thể liên kết đến các trang tin điện tử hoặc dịch vụ của các đối tác, nhà quảng cáo, nhà tài trợ hoặc các bên thứ ba khác.

The Customer may see advertising or other content on any website, application or device that may link to the websites or services of partners, advertisers, sponsors or other third parties.

FIS không kiểm soát nội dung hoặc các liên kết xuất hiện trên các trang tin điện tử hoặc dịch vụ của bên thứ ba và không chịu trách nhiệm hoặc/và trách nhiệm pháp lý đối với các hoạt động được sử dụng bởi các trang tin điện tử hoặc dịch vụ của bên thứ ba được liên kết đến hoặc từ bất kỳ trang tin điện tử, ứng dụng hoặc thiết bị nào. Các trang tin điện tử và dịch vụ này có thể tuân theo các chính sách bảo mật và điều khoản sử dụng của riêng của bên thứ ba.

FIS has no control over the content or links appearing on third-party websites or services and is not responsible and/or liable for the activities used by such third party’s websites or service linked to or from any website, application, or device. These websites and services may be subject to the privacy policies and terms of use of third parties.

13.6. Chính sách này được giao kết trên cơ sở thiện chí giữa FIS và Khách hàng. Trong quá trình thực hiện nếu phát sinh tranh chấp, các Bên sẽ chủ động giải quyết thông qua thương lượng, hòa giải. Trường hợp hòa giải không thành, tranh chấp sẽ được đưa ra Tòa án nhân dân có thẩm quyền để giải quyết theo quy định của pháp luật.

This Policy is entered into based on goodwill between FIS and the Customer. During the implementation process, if any disputes arise, the Parties will actively resolve it through negotiation and conciliation. In case of unsuccessful conciliation, the disputes will be brought to the competent People's Court for settlement in accordance with law.

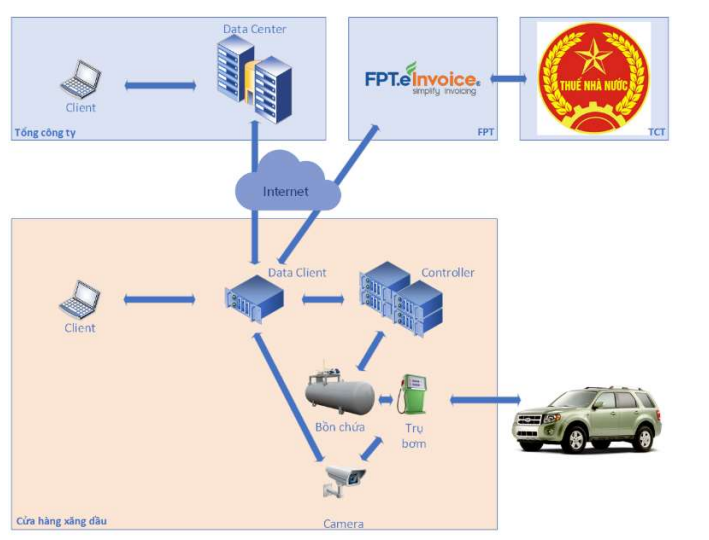

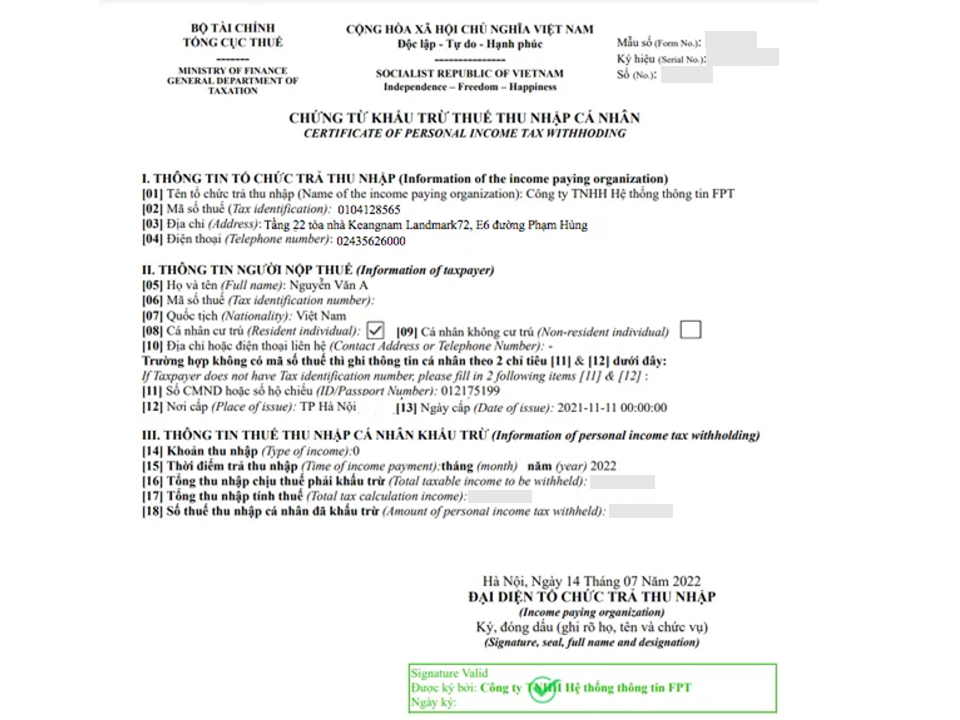

Theo quy định của Cơ quan thuế, các tổ chức/đơn vị/doanh nghiệp đều cần bắt buộc chuyển đổi từ Chứng từ khấu trừ TTNCN giấy (đặt in), tự in trên máy tính theo mẫu Thông tư 37 cũ trước đó sang sử dụng Chứng từ điện tử khấu trừ thuế TNCN từ ngày 01/07/2022. Bên cạnh đó, tổ chức, doanh nghiệp ngừng sử dụng chứng từ khấu trừ thuế TNCN tự in và giấy do cơ quan thuế cấp còn tồn trước đó.

Theo quy định của Cơ quan thuế, các tổ chức/đơn vị/doanh nghiệp đều cần bắt buộc chuyển đổi từ Chứng từ khấu trừ TTNCN giấy (đặt in), tự in trên máy tính theo mẫu Thông tư 37 cũ trước đó sang sử dụng Chứng từ điện tử khấu trừ thuế TNCN từ ngày 01/07/2022. Bên cạnh đó, tổ chức, doanh nghiệp ngừng sử dụng chứng từ khấu trừ thuế TNCN tự in và giấy do cơ quan thuế cấp còn tồn trước đó.

Với hơn 27 năm kinh nghiệm trong ngành Thuế, FPT sở hữu đội ngũ chuyên gia về nghiệp vụ Thuế – Kế toán – Hóa đơn, đồng thời cung cấp đầy đủ giải pháp và công nghệ cho doanh nghiệp từ xuất hóa đơn, truyền – nhận dữ liệu với Thuế và quản lý, lưu trữ thông tin bảo mật. Là nhà cung cấp dịch vụ TVAN, FPT cam kết đồng hành cùng Cơ quan Thuế và sát cánh giúp Doanh nghiệp sử dụng HĐĐT hiệu quả bằng nhiều chương trình thiết thực và ưu đãi hấp dẫn.

----------------------------------------------

Thông tin liên hệ

Hóa đơn điện tử FPT.eInvoice - Đối tác hóa đơn điện tử uy tín cho doanh nghiệp

Hỗ trợ chi tiết về Hóa đơn điện tử theo TT78 và NĐ123: 1900 636 191

FPT - Đối tác ngành Thuế 27 năm và liên danh triển khai Hệ thống quản lý Hóa đơn điện tử tại Tổng cục Thuế

FPT-TVAN: Truyền nhận dữ liệu hóa đơn điện tử tới CQT

Với hơn 27 năm kinh nghiệm trong ngành Thuế, FPT sở hữu đội ngũ chuyên gia về nghiệp vụ Thuế – Kế toán – Hóa đơn, đồng thời cung cấp đầy đủ giải pháp và công nghệ cho doanh nghiệp từ xuất hóa đơn, truyền – nhận dữ liệu với Thuế và quản lý, lưu trữ thông tin bảo mật. Là nhà cung cấp dịch vụ TVAN, FPT cam kết đồng hành cùng Cơ quan Thuế và sát cánh giúp Doanh nghiệp sử dụng HĐĐT hiệu quả bằng nhiều chương trình thiết thực và ưu đãi hấp dẫn.

----------------------------------------------

Thông tin liên hệ

Hóa đơn điện tử FPT.eInvoice - Đối tác hóa đơn điện tử uy tín cho doanh nghiệp

Hỗ trợ chi tiết về Hóa đơn điện tử theo TT78 và NĐ123: 1900 636 191

FPT - Đối tác ngành Thuế 27 năm và liên danh triển khai Hệ thống quản lý Hóa đơn điện tử tại Tổng cục Thuế

FPT-TVAN: Truyền nhận dữ liệu hóa đơn điện tử tới CQT  Triển khai hóa đơn điện tử luôn nhận được sự quan tâm chỉ đạo sát sao của Chính phủ, Bộ Tài chính và sự hỗ trợ tích cực của cấp ủy chính quyền các địa phương cũng như sự vào cuộc của cả hệ thống chính trị.

Triển khai hóa đơn điện tử luôn nhận được sự quan tâm chỉ đạo sát sao của Chính phủ, Bộ Tài chính và sự hỗ trợ tích cực của cấp ủy chính quyền các địa phương cũng như sự vào cuộc của cả hệ thống chính trị.

Sáng nay (21/4), Bộ Tài chính đã tổ chức Lễ công bố Hệ thống hóa đơn điện tử toàn quốc với sự tham gia của lãnh đạo Chính phủ và lãnh đạo các địa phương tại 63 điểm cầu trên cả nước.

FPT đồng hành cùng Tổng cục Thuế triển khai đồng bộ Hóa đơn điện tử cho Doanh nghiệp, Hộ Kinh doanh trên toàn quốc, với các chương trình thiết thực, ưu đãi:

Sáng nay (21/4), Bộ Tài chính đã tổ chức Lễ công bố Hệ thống hóa đơn điện tử toàn quốc với sự tham gia của lãnh đạo Chính phủ và lãnh đạo các địa phương tại 63 điểm cầu trên cả nước.

FPT đồng hành cùng Tổng cục Thuế triển khai đồng bộ Hóa đơn điện tử cho Doanh nghiệp, Hộ Kinh doanh trên toàn quốc, với các chương trình thiết thực, ưu đãi:

Bạn hãy đăng nhập vào Facebook để thực hiện bình luận và chia sẻ bản tin này cho bạn bè.